Das Investieren an der Börse ist oft eine emotionale Achterbahnfahrt, die jeden Anleger auf die Probe stellt. Die Kurse können sich schnell ändern und Verluste können schnell entstehen. Doch wie kann man als Anleger mit diesen Schwankungen umgehen und erfolgreich sein?

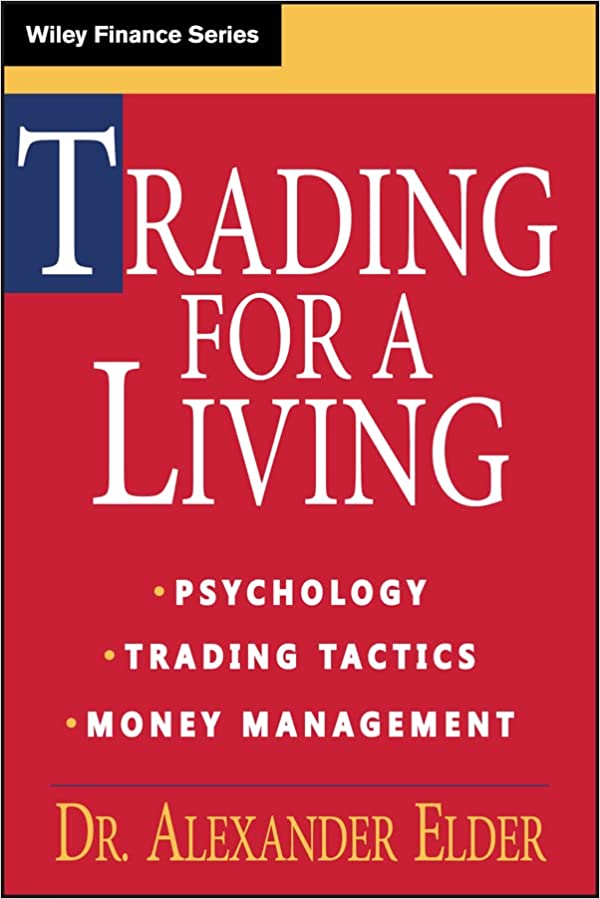

In seinem Buch „Trading for a Living“ beschreibt Alexander Elder die Bedeutung der emotionalen Kontrolle beim Investieren. Er vergleicht den Markt mit einem Ozean, der unabhängig von unseren Wünschen und Vorstellungen agiert. Der Schlüssel zum Erfolg liegt daher in der eigenen Disziplin und dem richtigen Umgang mit Risiken. Elder betont, dass die Gefühle, die beim Investieren entstehen, oft nichts mit dem Markt selbst zu tun haben, sondern nur in unserem Inneren existieren. Daher ist es wichtig, die eigene Psyche im Griff zu haben und die eigenen Emotionen zu kontrollieren. Das bedeutet, dass man sich bewusst sein muss, dass man scheitern kann und Verluste einkalkulieren muss. Nur so kann man diszipliniert handeln und Risiken minimieren. Es geht nicht darum, den Markt zu beeinflussen, sondern darum, das eigene Verhalten zu kontrollieren und die eigene Strategie umzusetzen. Elder betont, dass erfolgreiche Investoren nicht unbedingt diejenigen sind, die eine „magische“ Anlagestrategie haben, sondern diejenigen, die ihre Emotionen im Griff haben und ihre Strategie konsequent umsetzen.

Insgesamt zeigt uns Elder, dass Investieren an der Börse kein Kinderspiel ist. Es erfordert Disziplin, Geduld und vor allem eine starke emotionale Kontrolle. Nur wer sich seiner eigenen Psyche bewusst ist und seine Emotionen im Griff hat, kann erfolgreich sein und auch in turbulenten Zeiten an der Börse bestehen.